「基金收益」什么是投资收益(计算公式及科目详解)

今天,神州网给大家普及下关于「基金收益」什么是投资收益(计算公式及科目详解)的知识。

在7月30日发布的FOF观察《LP们都在想什么?》中,我们探讨了战略型LP、生态型LP、投资型LP、配置型LP各自的特点,这种新的分类框架下,不同类型LP背后都有着不同的投资和配置逻辑 ,前文已经对逐渐成型中的战略型LP和生态型LP做了探讨——LP出资的附加诉求日益加重并多元,同时也收到读者反馈:现在市场当中只关心收益的LP已经不多了。诚然,随着“纯市场化母基金”日益衰落,只关心收益的LP还有哪些呢?LP诉求多元化,还重视投资收益么?

收益=投资+配置

从投资的本质上来讲,收益是每一个LP最基本的诉求,不同LP对收益也有着不同的理解和诉求。抽离出LP对于财务回报, 我们会发现,根据对α和β的诉求LP的类型也变得经纬分明。

对超额收益的追求是“投资型LP”的核心特征。虽然基金是一种更强调β收益的投资工具,但在股权投资领域当中,有一部分LP越来越追求α。这一部分LP往往对股权投资基金配置比例较高,甚至将绝大多数额度配置到股权投资基金当中,他们对GP的选择逻辑和合作心态,很单纯,直接指向超额回报。但从国内市场的现状来看,这一类LP又往往缺乏相应的耐心和久期,这导致他们更愿意投资期限更短、标的更明确的基金。

这里需要注意的是,市场总是戴着有色眼镜来审视和评价,久期忍耐较小的LP,但实际上这一类别的LP是股权投资配置的重要组成部分,而强调超额收益也是GP的受托责任之一,这对GP自身的前瞻性和流动性管理提出了比较大的挑战。

而配置型LP, 往往是GP最期待的“金主”。对于这一类LP来说,其庞大的管理规模让超额收益变得不再那么重要——他们无论怎么投资,往往收益都会趋近于市场无风险收益率,这被称之为“无法避免的β”。像是国家主权基金、养老金、金融机构,是这一类LP的典型代表,同时一些比较成功的“配置型LP”也将在规模到达一定程度的时候,转变为这一类型。对他们的定义和性质实际上没有太多展开的空间,对于GP而言,他们也将是需要长期“攻略”的目标。在结构性错配的股权投资市场中,仅仅通过常规的募集方式,已经很难突破GP现有的发展格局,整个市场需要重新对LP进行分类,明确其核心诉求,才能更好的匹配到合适的资金。

诉求多元,传导不畅

无论是配置型LP还是投资型LP,最终的目的都是收益,市场所感知到的LP对收益诉求减弱,更多的是受到所谓“纯市场化母基金”逐渐萧条而出现的应激情绪。

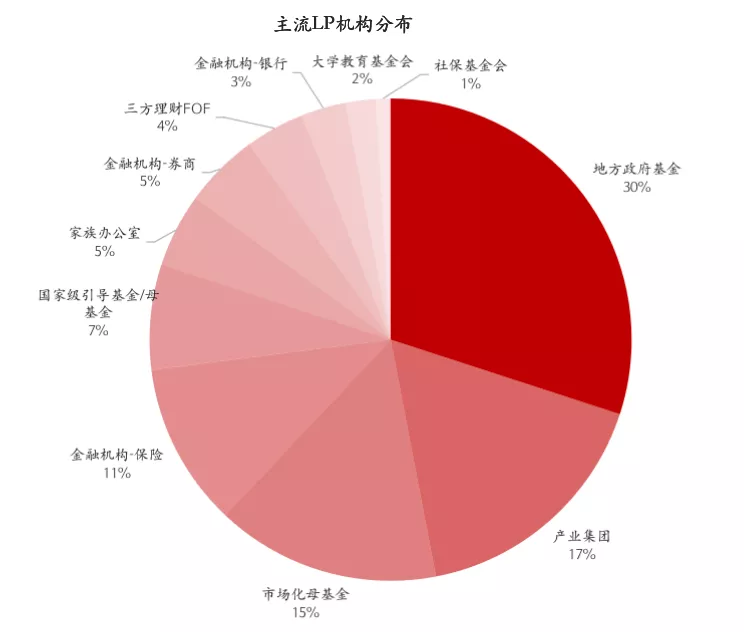

这是FOFweekly调研整理的一级市场LP结构。

从图中来看,地方政府资金、产业资本和保险公司依旧是出资主力;新备案个人投资者最多,来源于高净值人群与产业集团;家办、大学基金等持续稳定增长,三方财富类FOF受《销售办法》影响,份额降低,整体LP资金结构呈现多元化趋势。

中央层次资金肩负保值增长,服务国家战略的重要使命;省级、国企引导基金,协同作战,促区域产业发展;市县区级与地方国企,查缺补漏,解决关键落地环节。长钱起步,促进价值投资;但转型期间出资谨慎,政府积极促进养老金入市、探索慈善基金发展,未来有望成为股权投资机构的新力量。

从配置占比看,社保基金、保险等配置型LP,仍然保持审慎投资、安全至上的态度,风险偏好较低;

大钱受限于资金来源的风险偏好,与私募基金产品设计的矛盾突出,大钱青睐成熟期投资,但一二级市场估值倒挂的市场风险,导致出资谨慎。

不过在实践中,新一代独角兽创始人为代表的高净值人群呈现创新、年轻化、接受过风险投资资金支持,更容易选择投资私募股权基金。

从LP的出资趋势中看出,配置型LP在国家的政策导向下,在逐渐尝试扩大股权投资的口径,但由于体量过于庞大以及谨慎的出资策略,难以有效的传导到广大中小GP的募资当中。

哪些LP更关心收益?

资金来源决定资金属性,不同资金属性背后是对投资周期、投资风格、风险偏好、预期收益等方面的要求,私募股权产品若与资金属性出现错配,将反向推动募资端出现结构性变化。

社保基金

社保委托投资,直接投资逐年上升。从投资历史看,社保存在配置优秀基金管理人的需求;在大类资产低收益的环境下,社保基金保值增长与支出的矛盾间接促进高收益资产配置。

险资LP

险资的大体量,长周期属性,天然匹配股权投资的期限配置,在促进投资收益持续稳定和有效的分散风险方面具有积极的作用。无论从理论层面,还是实践层面,险资都天然是PE、VC的最优选LP,PE/VC基金也是险资优化配置的重要组成部分。但GP们对险资的追捧和政策的一再松动,并没有让大家期待的险资“放水”真正的到来,可见政策性限制,并不是当下险资出资的最大障碍。

市场化母基金

尽管在募资难的环境下,话语权空前的提高,市场化母基金发展依然举步维艰。受制于国民经济发展阶段,中国的财富管理市场尚未形成寻求专业机构进行财富管理的习惯,尤其是资管新规后,银行等金融机构的通道被关闭,受制于期限错配和多层嵌套的规定,市场化母基金发展遭受到重大的挫折。实际上,日渐消退的,所谓“纯市场化母基金”首当其冲。对于大多数GP来说,“纯市场化母基金”是投资逻辑最简单清晰,也是其最容易接触到的一个类别。当所谓“纯市场化母基金”逐渐消亡,随之而来的,便是市场化募资的缺口,这也是目前大家最焦虑的地方。在发展的过程当中,国有母基金有着像政府引导基金一样庞大的体量和稳定的出资能力,相对来说限制较少,成为重要的LP力量,民营母基金则依托于国内一些头部基金的大量崛起,以“集腋成裘”的方式,为行业提供着自己的力量。

银行理财子

理财子作为金融机构属性的LP,一直被默认具有大钱和长钱的属性。但实际上大钱和长钱的描述,更适合于银行表内资产,而对于“裂表而治”的理财子,则承担着居民与企业理财的属性,至少在当前市场环境下,他们能出的大钱和长钱也有限,而且由于底层的理财诉求,他们投资股权基金,更关注的应该是α。银行理财子公司与私募的合作处于探索阶段,整体规模较低,但已有多家银行理财子公司与私募机构合作发布新产品,追求与银行的差异化发展。例如,工银理财已与高瓴资本、君联资本等私募机构进行战略合作,并推出私募股权产品,浦发私行也与高瓴合作发行私募产品。

券商母基金

券商母基金的投资范围基本覆盖了目前主流的投资赛道,不过目前来看券商母基金还未经历过完整的投资周期,但成为了兼具“投资型LP ”与“配置型LP”特征的类别,成为主流LP的一个重要分化方向。2016年,华泰证券开始涉足母基金业务,设立了华泰招商(江苏)资本市场投资母基金。2018年,国都证券也开始转型成立母基金,去年国泰君安成立规模500亿的母基金等等……

三次分配——慈善基金

从国家提出三次分配之后,越来越多的慈善基金基于税收优惠的优势,开始探索和股权投资之间的合作。美国的慈善基金每年约95%可用于对外投资,对比美国慈善基金的发展和运作模式;而中国慈善基金目前风险偏好较低,对于私募股权领域的投资尚属于尝试阶段;但未来随着基金会收益要求的提高与资金使用效率的要求,慈善基金必然在权益类资产投资中持续发力。

新经济创始人与家办

IPO中VC/PE机构渗透率逐年提高,越来越多企业在上市前受风险资本培育,成为独角兽或成功上市后,创始人开始建立自己的VC投资版图或成立家族办公室成为创投圈一股不可忽视的力量,值得一提的是,越来越多的新经济掌门人正以LP身份,反哺曾经鼎力支持的投资人或投资机构,使管理者呈现年轻化趋势,在投资上相对上一代企业家更能接受高风险,追求高回报。

不难看出,LP对于收益的诉求,在日益分化,而在分化的过程当中,要么逐步的丧失市场化属性,要么减弱其母基金的配置属性。而LP对于收益的诉求,也将在很长的一段时间内,被传导不畅而掩盖,这直接反映出资本供给的结构化失衡——资本聚集效应下,大钱大出口,缺乏有效的手段疏导至更需要融资的早期企业当中,短期逐利的市场习惯,也直接导致缺乏足够长期,久期的LP来支持需要长期投入的创新行业发展。